Что такое P&L-отчет в бизнесе

P&L-отчет настолько прост в составлении, что его можно использовать для оценки рентабельности и доходности инвестиций. Бизнесу он помогает понять, насколько твердо компания стоит на ногах.

«Отчет о прибылях и убытках или P&L Statement — одна из основных четырех форм бухгалтерской отчетности в системе международных стандартов финансовой отчетности (МСФО), поэтому его составляют все юридические лица, а в консолидированном виде — все группы компаний», — рассказала Ольга Агеева, доктор экономических наук, профессор кафедры бухгалтерского учета, аудита и налогообложения Государственного университета управления.

Все юридические лица должны периодически подавать в налоговую инспекцию российский аналог P&L — отчет о финансовых результатах. Исключение касается только индивидуальных предпринимателей. Но наиболее опытные из них ведут такой документ для себя, чтобы держать бизнес под контролем и вовремя реагировать на возникшие риски.

Финансовый отчет бухгалтеру или руководителю предприятия дает четкую картину, по которой можно составить представление о «здоровье» фирмы и эффективности ее работы, а также помогает проанализировать возможность увеличения прибыли, разобраться, что именно помешало заработать больше, и закрыть не приносящие денег коммерческие проекты.

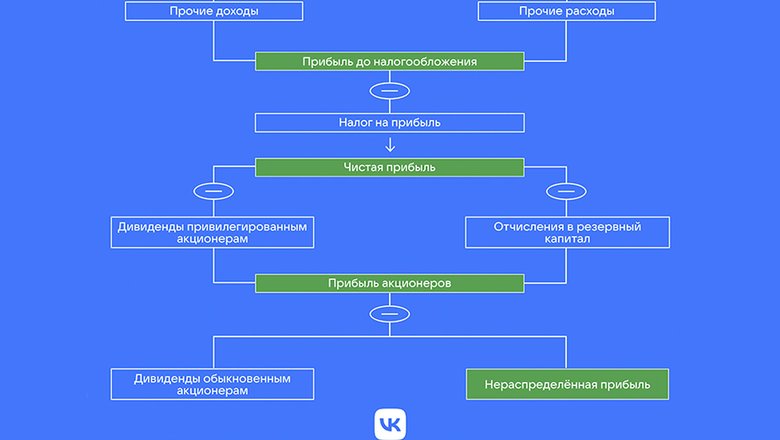

«По существу P&L Statement — это расшифровка всего одного показателя из отчета о финансовом положении: Statement of Financial Position. В России он называется бухгалтерским балансом. Показатель, который раскрывается в P&L Statement, — “Нераспределенная прибыль — непокрытый убыток”. Он отражается в разделе баланса “Капитал”. Изменение чистой прибыли (убытка) периода должно совпадать с чистой прибылью (убытком), полученной за отчетный период и рассчитанной в P&L Statement», — разъяснила Ольга Агеева.

Зачем нужен P&L-отчет

Документ нужен для правильного выстраивания стратегии развития бизнеса. Он, подобно компасу, показывает направление движения фирмы, помогает принять верные управленческие решения, проанализировать проблемы и избежать более крупных ошибок.

По словам Ольги Агеевой, P&L-отчет чрезвычайно важен для бизнеса, поскольку именно в нем последовательно рассчитываются четыре вида финансовых результатов деятельности компании:

- валовая прибыль (убыток) как разница между выручкой от продаж нетто (без НДС) и себестоимостью продаж;

- прибыль (убыток) от продаж после вычета из валовой прибыли управленческих и коммерческих расходов;

- прибыль (убыток) до налогообложения формируется с учетом не связанных с продажами прочих доходов и расходов. Это могут быть, например, курсовые разницы, штрафы по хозяйственным договорам, списанная просроченная дебиторская или неистребованная кредиторская задолженность;

- чистая прибыль (убыток) периода.

Рассмотрим основные функции P&L-отчета.

1. Контроль финансового состояния компании. По данным отчета становится понятно, сколько заработала и потратила фирма за отчетный период, какие товары или услуги пользовались наибольшим спросом у покупателей, на что тратились деньги: на рекламные кампании, упаковку товара, аренду, логистику или хранение на складе. Руководитель понимает, способен ли его бизнес сам выплачивать свои долги, и может анализировать размер чистой прибыли. Поскольку эти показатели отображаются в динамике, можно проследить за эффективностью работы на протяжении длительного периода.

2. Принятие взвешенных управленческих решений. Бывает, что компания сдает товар в магазин для реализации, и деньги сможет получить только через несколько месяцев. Или, наоборот, через какое-то время ей нужно выплатить долги. Средства все еще находятся на счетах фирмы, но по сути их уже нет. В таких условиях несложно запутаться в доходах и расходах. Отчет покажет, может ли предприятие позволить себе покупку нового оборудования или проведение рекламной кампании, чтобы при этом остались деньги на текущие нужды.

3. Возможность оценить развитие бизнеса в динамике. Руководитель может сравнить прибыль и потери с прошлыми показателями, бизнесом конкурентов и планируемыми результатами.

4. Оптимизация бизнеса. В случае необходимости можно воспользоваться компьютерными программами, которые заменят человеческий труд и сэкономят рабочее время сотрудников.

5. Расчет чистой прибыли, которая остается у предприятия после выплат налогов, зарплаты и исполнения всех обязательств.

Класс реализации P&L

Этот параметр показывает, сколько бизнес заработал или чего лишился в результате коммерческой деятельности. Отчет составляется в виде таблицы, куда заносятся все доходы и расходы компании. Если фирма потратила больше, чем получила, то отчет покажет убыток. Документ делится на две большие группы.

Реализованные

Сюда относятся все фактические прибыли или потери. Например, предприятие изготовило 1000 штук мороженого, его себестоимость составила 70 рублей, а реализовали сладости по 120 рублей.

Рассчитаем прибыль: 1000×50 = 50 000 рублей.

Теперь отнимем от полученной суммы деньги, ушедшие на налоги, проценты по кредиту и амортизацию. Допустим, траты с каждого мороженого составили 10 рублей. В этом случае чистая прибыль будет равна: 50 000 — (1000×10) = 40 тысяч рублей. Эта сумма будет записана в P&L-отчете как реализованная прибыль.

Нереализованные

Это возможная прибыль или убыток, которую еще не зафиксировали, поскольку она может случиться в будущем. Например, хладокомбинат поставил в магазин 1000 штук мороженого. Его себестоимость осталась на том же уровне — 70 рублей, а магазину продукт продали по 120 рублей. Торговая точка сможет оплатить его только после реализации — через месяц. Таким образом, в отчет заносится нереализованная прибыль в размере 40 тысяч рублей.

Из чего состоит P&L-отчет: основные компоненты

В МСФО P&L Statement может быть представлен в двух форматах. В первом себестоимость продаж дается одной строкой, во втором ее можно расписать через элементы затрат, сделав ряд арифметических подстановок. В последнем случае в отчете можно увидеть уровень материальных затрат, заработной платы, зарплатных налогов и амортизации предприятия, отмечает эксперт.

«В России аналог P&L Statement — отчет о финансовых результатах, его также составляют все юридические лица по зафиксированным методом двойной записи данным бухгалтерского учета на основе первичных документов. Отчет динамический, то есть составляется за период, чаще всего за отчетный год», — уточнила Ольга Агеева. Стандартной формы такого документа нет, но существует основная структура.

1. Выручка

Это все денежные средства, которые получила компания в результате своей коммерческой деятельности. Допустим, на заводе за месяц произвели 1000 эскимо и 2000 штук пломбира. Их продали по 180 и 130 рублей соответственно. В результате компания получила 180 тысяч рублей от продажи эскимо и 260 тысяч рублей от реализации пломбира. Суммируем эти цифры и получаем выручку в размере 440 тысяч рублей.

2. Себестоимость продаж

Этот показатель включает все денежные средства, которые потратили на изготовление и реализацию товара, в том числе:

- заработную плату;

- приобретение сырья;

- траты на топливо;

- коммунальные платежи;

- стоимость аренды;

- амортизацию оборудования и транспорта;

- косвенные расходы, связанные с эксплуатацией оборудования;

- страховые взносы.

Допустим, обувная фабрика произвела 800 пар сапог. На закупку сырья и материалов потратили 340 тысяч рублей. Косвенные расходы обошлись в 70 тысяч рублей. На заработную плату ушло еще 160 тысяч рублей. Себестоимость партии равна:

340 000 + 70 000 + 160 000 = 570 тысяч рублей.

Себестоимость одной пары сапог составила: 570 000: 800 = 712,5 рубля.

3. Валовая прибыль

Это разница между выручкой от продаж и себестоимостью товаров, работ или услуг. Приведем пример: компания купила в Китае джинсы и продает их на платформе одного из маркетплейсов. Ежемесячно она получает выручку в размере 100 тысяч рублей. На закупку китайских товаров она тратит 40 тысяч рублей. Ежемесячно маркетплейс берет комиссию 15 тысяч рублей за пользование площадкой. Доставка товара обходится в 10 тысяч рублей.

Итого: 100 000 — 40 000 — 15 000 — 10 000 = 35 000 рублей. Это и есть валовая прибыль.

4. Чистая прибыль

Чтобы вычислить чистую прибыль, нужно из всех полученных доходов вычесть все расходы, включая себестоимость, заработную плату, управленческие расходы, проценты по кредиту. Допустим, выручка фирмы от продажи составила 500 тысяч рублей, расходы на производство — 300 тысяч рублей, на продажу и рекламную кампанию — 30 тысяч и 10 тысяч рублей соответственно. Предприятие работает по системе общего налогообложения и перечисляет налог в размере 20%.

Рассчитаем чистую прибыль:

- 500 000 — 300 000 — 30 000 — 10 000 = 160 000 рублей;

- 160 000×20% = 32 000 рублей — сумма налога;

- 160 000 — 32 000 = 128 000 рублей — размер чистой прибыли.

5. Операционные расходы

К таким затратам относятся заработная плата сотрудников, платежи за коммунальные услуги, приобретение необходимых материалов. Допустим, если автопарк закупил автобусы, то они относятся к капитальным расходам, а вот оплата бензина и труда водителей — к операционным.

6. Управленческие расходы

Они напрямую не связаны с оказанием услуг или производством товаров, тем не менее составляют существенный вклад в издержки предприятия. К ним относятся следующие расходы:

- на продвижение товара;

- на рекламу;

- обучение персонала;

- юридические услуги;

- приобретение офисной продукции: бумаги, ручек, карандашей;

- зарплата менеджерам.

7. EBIT

Показатель прибыли до вычета процентов по кредитам и налогов.

8. EBITDA

Показатель до вычета процентов, налогов и амортизации.

Как составить P&L-отчет: пошаговая инструкция

P&L-отчет дает реальную картину эффективности работы предприятия, поэтому подойти к его составлению нужно со всей ответственностью. Приведем алгоритм необходимых действий.

1. Собрать нужные данные

Для этого есть бухгалтерская и финансовая отчетность. Обычно используют:

- ДДС — отчет о движении денежных средств;

- документы совершенных сделок;

- зарплатную ведомость;

- учет основных средств.

2. Рассчитать себестоимость

Для этого необходимо выяснить размер прямых затрат на производство или приобретение проданных товаров и услуг.

3. Проанализировать операционные расходы

Необходимо иметь информацию обо всех затратах, которые ежедневно происходят в организации.

4. Обобщить суммы налогов и кредитных выплат

Все эти данные напрямую влияют на результаты P&L-отчета.

5. Установить бухгалтерское ПО

Чтобы исключить человеческий фактор, лучше автоматизировать процесс. В компаниях отчет, как правило, формируют с помощью программы «1С Бухгалтерия» или электронных таблиц Microsoft Excel.

6. Подготовить черновик отчета

Когда все подготовлено для составления черновика отчета, внесите в него ключевые данные, перечисленные выше.

7. Скорректировать данные

Тщательно проверьте черновой вариант отчета.

8. Проанализировать результаты

Осталось проанализировать полученные результаты, чтобы понять финансовое «здоровье» компании и выявить возможности для улучшения ее работы.

9. Сформировать готовый отчет

После всех проведенных действий можно подготовить окончательный вариант P&L для представления руководству и другим заинтересованным сторонам.

Примеры формирования P&L-отчета

Рассмотрим, как выглядит подобный отчет у самозанятого с заполнением каждой его графы.

1. Выручка за август составила 100 тысяч рублей, причем 60 тысяч рублей самозанятый заработал на реализации сумок, 40 000 рублей — рюкзаков;

2. В переменные расходы внесем следующие цифры:

- траты на материалы равны 63 000 рублей;

- доставка товаров клиентам стоила 3000 рублей.

3. Добавляем строку «маржинальная прибыль». Она вычисляется путем вычитания от доходов цифры переменных расходов: 100 000 — 66 000 = 34 000 рублей.

4. Следующая строка — постоянные расходы. Это могут быть коммунальные платежи, заработная плата сотрудников, аренда площадей. Поскольку самозанятый работал на дому, он платил только за услуги ЖКХ — 5000 рублей.

5. Валовую прибыль заносим в следующую строку. Для ее определения от маржинальной прибыли отнимем постоянные расходы: 34 000 — 5000 = 29 000 рублей.

6. К коммерческим расходам относятся плата за рекламу или другие виды продвижения товара. В нашем случае самозанятый оплатил рекламное объявление в местной газете, оно стоило 3000 рублей.

7. EBITDA — показатель до вычета налогов, процентов по кредитам и амортизации, иначе он называется операционной прибылью. Для его вычисления нужно из валовой прибыли вычесть коммерческие и административные расходы: 29 000 — 3000 = 26 000 рублей.

8. Рассчитаем EBIT — показатель прибыли до вычета процентов по кредитам и налогов. Для этого из операционной прибыли убираем амортизацию: 26 000 — 238 = 25 762 рубля.

9. В следующую графу заносим налог самозанятого — 4000 рублей в месяц.

10. Осталось рассчитать чистую прибыль: от всех полученных доходов отнимем имеющиеся расходы.

| Выручка | 100 000 |

| Переменные расходы | 66 000 |

| Маржинальная прибыль | 34 000 |

| Коммунальные платежи | 5000 |

| Валовая прибыль | 29 000 |

| Коммерческие расходы | 3000 |

| EBITDA | 26 000 |

| EBIT | 25 762 |

| Налог на прибыль | 4000 |

| Чистая прибыль | 22 000 |

Анализ P&L-отчета показал, что самозанятый не работал себе в убыток и получил за месяц 22 тысячи рублей чистой прибыли.

Рассмотрим отчет бургерной за тот же период.

| Выручка | 245 000 |

| Операционные расходы | 200 000 |

| EBITDA | 45 000 |

| Выплаты по кредитам | 0 |

| Коммерческие расходы | 3000 |

| Чистая прибыль | 42 000 |

Чистая прибыль бургерной за первый месяц работы составила 40 тысяч рублей. Это неплохой результат при условии, что у нее еще небольшая клиентская база, она слабо раскручена и дело начато на собственные, а не кредитные деньги.

Советы эксперта, как проанализировать P&L-отчет

Как рассказала Ольга Агеева, название этого отчета менялась три раза. С момента образования Комитета (Совета) по МСФО со штаб-квартирой в Лондоне в начале 70-х годов ХХ века он назывался отчетом о прибылях и убытках: P&L Statement. В начале 2000-х годов его назвали отчетом о финансовых результатах: Income Statement. В 2013 году его наименование звучало уже так: «Отчет о прибылях и убытках и прочем совокупном доходе»: P&L&Comprehensive Income Statement.

Эксперт добавила, что благодаря данным P&L Statement инвесторы и кредиторы сразу видят:

- какую выручку получила компания за отчетный период от продаж;

- какова была себестоимость;

- уровень управленческих и коммерческих расходов;

- как повлияли прочие доходы и расходы на прибыль до налогообложения;

- каковы были расходы по налогу на прибыль;

- размер чистой прибыли (убытка) периода.

«Величина чистой прибыли периода свидетельствует о таком же росте чистых активов компании. В свою очередь, чистый убыток связан с их снижением на такую же величину. А как известно, чистые активы — это то, что останется собственникам в случае ликвидации предприятия», — отметила Ольга Агеева.

С помощью отчета P&L можно делать маржинальный анализ, рассчитать показатели эффективности деятельности предприятия, в том числе рентабельность и оборачиваемость, провести факторный анализ прибыли. Для этого нужно позаимствовать из баланса некоторые дополнительные показатели. Однако эксперт видит и недостатки при составлении такого документа.

«При очевидном плюсе отчета — его информативности он имеет и существенный недостаток: информация в нем представлена обобщенно. В частности, если у предприятия несколько видов деятельности, одна из которых убыточна, ее убытки могут быть “спрятаны” в общем финансовом результате. Поэтому дополнительная информация раскрывается отдельно — в пояснительной записке к комплекту финансовой (бухгалтерской) отчетности. Там же раскрывается информация о связанных сторонах, которая может существенно исказить величину прибыли от продаж за счет отклонения цен сделок между зависимыми друг от друга компаниями от обычных рыночных цен, что связано с трансфертным ценообразованием между связанными сторонами», — подчеркнула Ольга Агеева.

Что нужно запомнить о P&L-отчете

P&L-отчет позволяет отследить финансовое состояние компании «здесь и сейчас». Его лучше составлять на регулярной основе, чтобы видеть результаты работы фирмы в динамике. Перечислим главное об этом документе.

1. Его значимость для бизнеса заключается в том, что он позволяет рассчитывать четыре вида реальных финансовых результатов:

- валовую прибыль;

- прибыль или убыток от продаж;

- прибыль (убыток) до налогообложения;

- чистую прибыль:

2. Это настолько простой финансовый инструмент, что его можно использовать в самых разных сферах жизни, не только в бизнесе, но и при ведении домашнего хозяйства.

3. Аналог P&L Statement в России — отчет о финансовых результатах.

4. P&L-отчет необходим руководителю фирмы, чтобы видеть риски своего бизнеса и вовремя принимать взвешенные управленческие решения.

5. Отчет составляется для инвесторов, которые хотят знать, куда потрачены их деньги и как идут дела в компании.

6. Отчет удобен, если компания занимается одним видом деятельности.

7. Минус отчета в том, что он составляется обобщенно: если у предприятия несколько видов деятельности, то убытки другой сферы можно не увидеть, поскольку они будут «спрятаны» в общем финансовом результате.

Список источников

1. Тетерлева А. С. Учебное пособие «Международные стандарты финансовой отчетности». Уральский федеральный университет имени первого президента России Б. Н. Ельцина (УрФУ). 2016.

2. Асканова О. В. Учебное пособие «Финансовая отчетность». Алтайский государственный технический университет имени И. И. Ползунова. 2023.

3. Быков В. А., Колесов Р. В., Якшилов И. Н. Учебное пособие «Анализ финансовой отчетности». Финансовый университет при Правительстве Российской Федерации. 2021.

Эксперт: Ольга Агеева, доктор экономических наук, профессор кафедры бухгалтерского учета, аудита и налогообложения Государственного университета управления