Что такое банковские реквизиты

Это набор данных, необходимых для проведения банковских транзакций. Он включает информацию о финансовой организации и расчетном счете клиента, которая позволяет идентифицировать получателя платежа и правильно направить средства.

Когда вы открываете счет в банке, будь то личный счет физического лица или корпоративный счет предприятия, банк присваивает вам персональный номер. Это ключ к вашей финансовой информации. Он представляет собой последовательность цифр, уникальную для каждого клиента.

Номер счета хранится в базе данных банка и связан с вашей платежной картой. Также к ней привязана другая важная информация, невидимая на самой карте. Она необходима для корректной работы системы обработки банковских платежей.

Основные составляющие банковских реквизитов могут варьироваться в зависимости от страны и типа операции, но обычно включают следующие данные.

1. Номер счета. Уникальная комбинация цифр, принадлежащая клиенту банка. В России номера счетов состоят из 20 цифр и соответствуют стандарту БИК (банковского идентификационного кода).

2. Банковский идентификационный код (БИК). Используется для определения конкретной финансовой организации в системе межбанковских расчетов. В России БИК состоит из девяти цифр.

3. Корреспондентский счет. Необходим для проведения межбанковских расчетов. Открывается в Центробанке при регистрации или в другом банке для ускорения денежных переводов.

4. Идентификационный номер налогоплательщика (ИНН). Нужен для определения юридического лица или индивидуального предпринимателя (ИП). Для физических лиц этот реквизит может быть необязательным.

5. Код причины постановки на учет (КПП). Применяется только для юридических лиц и индивидуальных предпринимателей. Указывает причину постановки организации на налоговый учет.

6. Наименование банка. Полное название финансовой организации, в которой открыт счет.

7. Адрес банка: почтовый адрес отделения, где обслуживается клиент.

Для международных переводов дополнительно используются такие реквизиты, как SWIFT, BIC-код (международный банковский идентификационный код) и IBAN (международный номер банковского счета).

Когда и зачем нужно сообщать банковские реквизиты

Реквизиты необходимы в тех случаях, когда требуется провести финансовые операции с участием банковского счета.

1. Получение платежей. Если вы ожидаете получения денежных средств от другого физического или юридического лица, вам нужно предоставить свои банковские реквизиты отправителю. Это может касаться перечисления зарплаты, возврата долга, перевода денег от родственников или друзей, оплаты товаров или услуг.

2. Оплата налогов и сборов. При уплате налогов, госпошлин, штрафов и других обязательных платежей государственные органы требуют указать банковские реквизиты для корректного зачисления средств.

3. Оформление договоров. Некоторые договоры (например, аренда недвижимости, поставка товаров, оказание услуг) могут предусматривать перечисление средств на ваш банковский счет. В таком случае реквизиты указываются в документе.

4. Платежи по судебному решению. Если суд обязал вас выплатить компенсацию или иное возмещение, вам необходимо сообщить свои банковские реквизиты истцу или исполнителю судебного решения.

6. Возврат переплаты. В случае ошибки при переводе денег или возврата излишне уплаченных сумм банк может запросить реквизиты для перечисления средств обратно.

7. Пожертвования и благотворительность. Чтобы перевести средства на счет организации или частного лица, вам понадобятся их банковские реквизиты.

8. Регистрация на платформах и сервисах. Некоторые онлайн-сервисы требуют указания реквизитов для получения выплат от них (например, фриланс-платформы).

9. Открытие счетов. Банки и другие финансовые учреждения могут запрашивать реквизиты для открытия нового счета или заключения договора.

Напоминаем: никогда не передавайте свои банковские реквизиты подозрительным лицам или организациям без уверенности в их надежности! Используйте защищенные каналы связи. Храните свои реквизиты в безопасности, чтобы не стать жертвой мошенничества.

Что входит в банковские реквизиты счета

Банковские реквизиты включают несколько ключевых элементов, которые необходимы для проведения финансовых операций и идентификации владельца счета.

1. Номер расчетного (лицевого) счета

Уникальный номер, который присваивается клиенту банка при заключении договора. Он необходим для идентификации конкретного расчетного счета в рамках банковской системы и используется для проведения всех финансовых операций. Этот номер указывается во всех платежных документах при переводах, платежах, зачислениях

Расчетный счет состоит из 20 цифр, разбитых на шесть групп, каждая из которых имеет свое значение:

- первые три цифры обозначают тип счета (например, код 407 может указывать на то, что он принадлежит негосударственной компании);

- следующие две цифры указывают на того, кто открыл счет (ИП, юрлицо или физлицо эскроу-счет);

- шестая, седьмая и восьмая цифры — это код валюты счета (например, 810 — для рублей);

- девятая цифра — контрольная, она рассчитывается по специальному алгоритму и служит для проверки правильности введенного номера счета;

- следующие четыре цифры — код подразделения банка, где был открыт счет;

- последние семь цифр — уникальный номер счета, идентифицирующий его среди прочих реквизитов.

Например, 408 17 810 2 0700 5367456:

- 408 — кому принадлежит счет;

- 17 — кто открыл счет;

- 810 — валюта счета;

- 2 — контрольная цифра;

- 0700 — код банковского подразделения;

- 5367456 — уникальный порядковый номер счета.

2. Наименование владельца счета

Подразумевает полное название организации согласно Единому государственному реестру юридических лиц (ЕГРЮЛ) или ФИО физического лица, которому принадлежит счет. Это обязательный элемент банковских реквизитов. Наименование компании должно соответствовать данным, указанным в учредительных документах.

3. ИНН

Это уникальный цифровой код, который присваивается каждому налогоплательщику в Российской Федерации. Он используется для учета и контроля налоговых обязательств перед государством, а именно для:

- оформления бухгалтерской отчетности;

- взаимодействия с государственными органами;

- проведения финансовых операций через банк;

- открытия счетов;

- подтверждения личности при работе с различными сервисами.

ИНН физического лица состоит из 12 цифр:

- первые два числа — регион регистрации;

- третье и четвертое число — номер налоговой инспекции;

- следующие шесть цифр — порядковый номер записи в базе данных налоговой службы;

- последние две цифры — контрольные.

ИНН юридического лица или индивидуального предпринимателя состоит из десяти цифр. Аналогично физическим лицам первые две обозначают субъект РФ, вторые две — номер налогового органа, следующие пять цифр — порядковый номер налогоплательщика, последняя цифра — контрольная.

4. КПП

Код постановки на налоговый учет используется только для юридических лиц и присваивается при регистрации. КПП нужен для дополнительной идентификации налогоплательщиков наряду с ИНН и помогает различать обособленные подразделения одной и той же организации.

КПП состоит из девяти цифр, разбитых на три группы:

- первые четыре цифры — это код налогового органа, в котором организация стоит на учете;

- следующие две цифры — причина постановки на учет;

- последние три цифры представляют собой порядковый номер постановки на учет по этой причине.

Индивидуальные предприниматели не имеют КПП, поскольку регистрируются только по месту жительства. Если у организации есть несколько подразделений, каждое будет иметь свой КПП, связанный с местом регистрации. При смене юридического адреса меняется и код постановки на налоговый учет.

5. Банк получателя

Это наименование финансового учреждения, в котором открыт счет получателя платежа. Это может быть любой российский или зарубежный банк, обслуживающий клиента, на счет которого должны поступить деньги.

Указание банка получателя необходимо для корректной обработки платежа. Банк отправителя должен знать, куда именно направить средства, чтобы они поступили на нужный счет. Без этой информации невозможно правильно провести транзакцию.

Информация о банке получателя включает полное официально зарегистрированное название банка и адрес местоположения его головного офиса.

6. БИК (банковский идентификационный код)

Уникальный девятизначный идентификатор присваивается каждому банку или его филиалу в Российской Федерации и используется для проведения различных финансовых операций. БИК необходим для обеспечения точности и безопасности денежных переводов, автоматической обработки транзакций, определения банка-получателя при межбанковских расчетах.

Структура БИК:

- первые две цифры — код страны, в которой зарегистрирован банк (для российских банков это всегда 04);

- третья и четвертая цифры указывают на регион, в котором расположен головной офис банка;

- пятая и шестая цифры обозначают номер подразделения Центробанка России, к которому прикреплен банк;

- последние три цифры совпадают с последними цифрами корреспондентского счета банка в ЦБ РФ.

Например, 04 45 25 225:

- 04 — Россия;

- 45 — Москва;

- 25 — номер подразделения ЦБ РФ;

- 225 — последние цифры корреспондентского счета.

7. Корреспондентский счет

Специальный счет банка, открытый в Центральном банке РФ или другом крупном финансовом учреждении для взаиморасчетов и обслуживания клиентов. Он позволяет мгновенно переводить деньги со счета на счет, даже если они находятся в разных банках.

Корреспондентские счета играют ключевую роль в системе расчетов, позволяя банкам взаимодействовать друг с другом и обеспечивать своевременные и точные денежные переводы.

8. Код бюджетной классификации (КБК)

Его необходимо указать в том случае, если надо перевести деньги в госбюджет, например заплатить налог или штраф. Код зависит от типа сбора, налога или платежа.

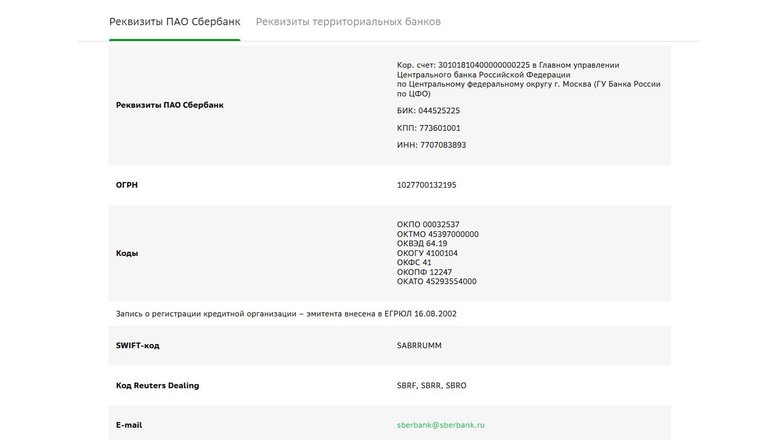

Образец банковских реквизитов

Обычно банковские реквизиты печатается на фирменном бланке банка, заверяются подписью ответственного сотрудника и печатью. Такой документ обязательно содержит логотип банка вверху страницы и полное его наименование.

Реквизиты банка:

- БИК (идентификационный код банка);

- корреспондентский счет;

- ИНН и КПП банка.

Информация о владельце счета:

- ФИО (если физическое лицо);

- номер расчетного счета;

- контактная информация (опционально);

- адрес банка;

- телефон горячей линии.

Как узнать банковские реквизиты

Узнать банковские реквизиты можно несколькими способами в зависимости от того, данные физического или юридического лица вам нужны.

Физического лица

Перечислим основные способы получения банковских реквизитов физического лица.

1. Интернет-банкинг. Если у вас есть доступ к личному кабинету в онлайн-банке, вы можете найти все необходимые реквизиты там. Обычно они расположены в разделе «Реквизиты» или «Информация о счете».

2. Мобильное приложение банка. Большинство современных банков предоставляют возможность просматривать реквизиты в мобильных приложениях. Зайдите в раздел «Мой профиль» или «Реквизиты».

3. Телефон горячей линии банка. Вы можете позвонить в службу поддержки вашего банка и запросить реквизиты. Будьте готовы подтвердить свою личность, ответив на вопросы оператора.

4. Отделение банка. Личное посещение ближайшего отделения банка позволит вам получить распечатку с полными реквизитами счета.

5. Договор на обслуживание счета. Реквизиты обычно указаны в договоре об открытии счета, который подписывают все клиенты банков. Найдите этот документ и проверьте соответствующие пункты.

6. Запрос через электронную почту. Некоторые банки предлагают услугу отправки реквизитов по электронной почте после подтверждения личности. Свяжитесь с поддержкой банка для уточнения деталей.

Организации

В случае если нужно провести платеж или как-то взаимодействовать с организацией, лучше всего уточнить актуальные реквизиты непосредственно у самой компании — так вы наверняка избежите ошибок. Но это не единственный путь, позволяющий узнать банковские реквизиты юрлица.

1. Запрос в бухгалтерию компании. Вы можете по телефону, электронной почте или через официальный запрос связаться с бухгалтерией организации и запросить реквизиты напрямую.

2. Официальный сайт компании. Практически все организации размещают свои реквизиты на своем официальном сайте в разделе «Контакты» или «Реквизиты».

3. Договор с организацией. Если вы заключали договор с компанией, то реквизиты есть в нем, обычно они указываются в конце документа.

4. Платформы для проверки контрагентов. Существуют специализированные сервисы, которые позволяют проверить информацию о юридических лицах, включая их банковские реквизиты.

5. Выписка из ЕГРЮЛ или ЕГРИП. В выписке из Единого государственного реестра юридических лиц или индивидуальных предпринимателей также могут содержаться основные сведения об организации, однако полные банковские реквизиты там не всегда присутствуют.

Что делать, если в реквизитах допущена ошибка

Ошибки в банковских реквизитах могут привести к задержке перевода средств или возврату платежа. Чтобы минимизировать возможные проблемы, следует действовать оперативно и следовать рекомендациям.

1. Уточните и подтвердите ошибку. Прежде всего убедитесь, что ошибка действительно присутствует: внимательно сравните реквизиты, указанные вами, с теми, которые предоставил получатель платежа.

2. Свяжитесь с банком. Если вы отправитель, немедленно обратитесь лично или по телефону в свой банк, объясните ситуацию и попросите отменить или скорректировать платеж. Но помните, что не все виды операций можно отозвать. Если платеж уже обработан, возможно, придется ждать возврата средств. Если вы получатель, и ошибка обнаружилась на вашей стороне, нужно обязательно сообщить об этом отправителю и попросить исправить реквизиты.

3. Исправьте ошибку. Если платеж еще не отправлен, внесите исправления в реквизиты и повторно оформите платеж.

4. Возврат средств. Если средства еще не зачислены на неверный счет, банк может вернуть их обратно на ваш счет. В некоторых случаях это возможно только после личного обращения получателя и предоставления подтверждающих документов.

5. Документальное оформление. При обращении в банк подготовьте все необходимые документы: квитанции, договоры, письма и любые другие доказательства, подтверждающие ошибку и необходимость возврата или коррекции платежа.

6. Контроль сроков. Обратите внимание на сроки обработки запросов. Чем быстрее вы свяжетесь с банком, тем выше вероятность успешного решения вопроса.

Если случилась опечатка в реквизитах, скорее всего, платеж не пройдет, а деньги автоматически вернутся отправителю. Если по ошибке средства все-таки отправились не туда, куда было нужно, следует связаться с получателем и попросить вернуть их. При отказе необходимо обратиться в суд.

Мнение эксперта о банковских реквизитах

Олег Абелев, кандидат экономических наук, начальник аналитического отдела инвесткомпании «Риком-Траст», напомнил, что реквизиты содержат конфиденциальную информацию, поэтому к их разглашению нужно подходить с осторожностью.

«Банковские реквизиты — это идентификатор отслеживания транзакций. Они нужны, чтобы платеж вовремя поступил от плательщика к получателю. Каждая цифра в реквизитах включает в себя определенную характеристику получателя или отправителя денежных средств — бюджетная или небюджетная, коммерческая или государственная компания, место ее нахождения, вид деятельности, тип счета, валюта

Главное о банковских реквизитах

Банковские реквизиты — неотъемлемый элемент работы финансовой сферы, поэтому необходимо помнить о них главное.

1. Они необходимы для точного указания информации о получателе платежа. Без них деньги могут поступить не туда, куда нужно, либо операция вообще не будет выполнена. Кроме того, реквизиты помогают контролировать движение средств и обеспечивают прозрачность финансовых операций.

2. Реквизиты используются только для безналичных расчетов, для снятия наличных средств они не применяются.

3. Банковские реквизиты состоят из номера счета, данных получателя, ИНН, КПП, БИК банка, в котором открыт счет, номера корреспондентского счета банка и иногда КБК.

4. Для предотвращения ошибок всегда тщательно проверяйте реквизиты перед отправкой платежа, используйте системы автоматического заполнения, если такие функции доступны в вашем интернет-банке, сохраняйте копии всех платежных поручений и квитанций для возможного обращения. Помните, что своевременные действия помогут минимизировать последствия ошибки и ускорить процесс возврата или корректировки перевода.

5. Никогда не передавайте свои реквизиты незнакомым людям или сомнительным компаниям!

Список источников

1. Статья «Что означают банковские реквизиты и зачем они нужны» на портале «Финансовая культура».

2. Статья «Как вернуть деньги, которые вы отправили или получили по ошибке» на портале «Финансовая культура».

3. Раздел «Ответы на вопросы» на официальном сайте Министерства финансов РФ.

Эксперт: Олег Абелев, кандидат экономических наук, начальник аналитического отдела инвесткомпании «Риком-Траст»