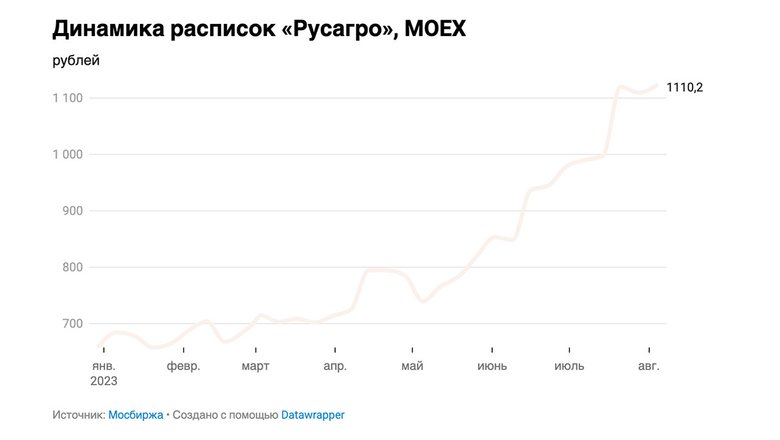

В понедельник расписки компании на Мосбирже начали торги с роста. Их стоимость на максимумах поднималась на 2,2%, до 1175 ₽. Но во второй половине дня бумаги начали свое падение и в итоге их стоимость к концу основной сессии упала на 1,47%, до 1114,6 ₽. С начала года цена расписок агрохолдинга выросла на 68,7%, значительно обогнав индекс Мосбиржи. Главный российский бенчмарк за это время увеличился только на 43,2%.

Без ложных ожиданий

По его словам, сделка позволит агрохолдингу занять ключевые позиции в основных сегментах B2C рынка, в том числе стать производителем майонезов и майонезных соусов № 1 в России. Кроме того, «Русагро» сможет реализовать целый ряд синергий, таких как оптимизация логистики и снижение закупочных цен, добавил Тарасов.

«В целом мы рассчитываем получить значительную экономию от эффекта масштаба расширяющего масложирового бизнеса. В том числе от команды НМЖК, которую мы крайне высоко оцениваем, и обмена лучшими бизнес-практиками», — резюмировал он.

Вспышку АЧС (африканская чума свиней) на Дальнем Востоке, которая началась в мае этого года, компания смогла успешно преодолеть с минимальными затратами и выполнить обязательства перед контрагентами, сказал Тарасов.

Все прямые убытки от АЧС «Русагро» уже отразила в результатах за 6 месяцев, заверил финдиректор. По его словам, это «несколько сотен миллионов рублей». «Русагро» сейчас находится в финальной части взаимодействия со страховыми компаниями по поводу возмещения убытков, добавил CFO. Раскрывать более точные цифры он отказался, но допустил, что компания может сделать это в годовых результатах, когда будет понятен полный эффект.

Тарасов напомнил, что с 23 мая до сентября компания приостановила Балаковский маслоэкстракционный завод для модернизации. По словам финдиректора, она позволит увеличить производственные мощности более чем на 30%.

Тарасов подтвердил, что компания активно занимаемся редомициляцией. Правда, процесс идет «несколько медленнее», чем изначально рассчитывали в компании, добавил он. Менеджмент планирует, что группа в итоге совершит переезд, но любые озвученные сейчас сроки будут создавать ложные ожидания, резюмировал финансовый директор.

«Если не произойдет никакого форс-мажора и мы восстановим доступ всех инвесторов к получению дивидендов — это примерно то, на что стоит ориентироваться», — резюмировал Тарасов.

В ходе звонка исполнительный директор департамента анализа рыночной конъюнктуры Газпромбанка Марат Ибрагимов задал вопрос о судьбе валютных активов агрохолдинга, которые «зависли» в прошлом году в швейцарских банках. Тарасов ответил, что значительную часть удалось вернуть. «У нас остался один кейс, которым мы занимаемся, рассчитываем, что до конца года мы его тоже решим», — поделился планами CFO.

«Русагро» фокусируется как на органическом развитии, так и через структурные изменения, рассказал Тарасов. По его словам, показатель CAPEX (капитальные расходы и инвестиции) останется на уровне прошлого года или будет «чуть больше» (15−16 млрд руб.). Финансовый директор компании уточнил, что менеджмент смотрит на достаточно большой пайплайн проектов, и продолжит держать этот фокус.

Динамика прибыли не удивляет

В I полугодии «Русагро» восстанавливает прибыль г/г (рост в 28 раз), несмотря на падение выручки (на 16%), обращает внимание аналитик «Тинькофф инвестиций» Маргарита Яковлева. Группа также показала положительный свободный денежный поток и сократила чистый долг (почти −20%).

Тем не менее, аналитика результаты агрохолдинга пока не радуют: EBITDA и рентабельность упали в каждом направлении работы группы. В сахарном сегменте это обусловлено снижением качества свеклы и увеличением удельных затрат на производство сахара. Сельскохозяйственный сегмент показал падение из-за снижения цен на продукцию при одновременном наращивании объемов реализации. Позитивом отметился масложировой сегмент — рентабельность по EBITDA снизилась всего на 1 п.п. Это хороший результат с учетом низких цен на масло, объясняет Яковлева.

На эту особенность влияет переоценка биологических активов и валютных курсов, объясняют они, поэтому резкие переходы от убытка к прибыли не особенно интересных для инвестора, поскольку не отражают операционную деятельность компании.

Сильное ослабление рубля стало причиной столь существенного роста чистой прибыли «Русагро», пишет главный аналитик Промсвязьбанка Алексей Головинов. За первые 6 месяцев 2023 г. компания заработала 8,1 млрд руб. на курсовых разницах, при этом годом ранее убыток составил почти 23 млрд руб., напоминает он. Аналитик называет эту прибыль «бумажной», т. к. курсовые переоценки не влияют на денежные потоки.

Финансовые результаты за II квартал ожидаемо показали слабую динамику г/г выручки и EBITDA (-10 и −38% соответственно), говорит старший аналитик «Альфа-банка» Анна Курбатова. Глубина падения в сахарном и масложировом сегментах (на фоне снижения объемов и цен реализации) по-прежнему не компенсируется более позитивной динамикой в «мясе» и «сельском хозяйстве». Долговая нагрузка компании продолжает повышаться, но остается, по мнению Курбатовой, на приемлемом уровне.

Старший аналитик инвестбанка «Синара» Константин Белов называет результаты «Русагро» во II квартале «невыразительными», но добавляет, что они отразили неблагоприятную ценовую конъюнктуру на многих рынках, где работает компания.

Восстановление выручки в сельскохозяйственного сегменте произошло из-за переноса реализации продукции с предыдущих периодов в ожидании роста цен и курса доллара, а также из-за поздних сроков уборки, сказано в отчетности. Мясной сегмент продолжает демонстрировать увеличение объемов продаж из-за роста объемов производства как в Приморском крае после запуска свиноводческого кластера, так и благодаря повышению эффективности производства в Центральном федеральном округе.

Выручка масложирового сегмента снизилась в результате снижения цен на мировом рынке, но частично компенсировалась ростом объема продаж промышленных жиров, бутилированного масла и майонеза. Выручка сахарного бизнес-направления снизилась из-за уменьшения объемов производства сахара из-за сниженной дигестии (содержание сахара) свеклы в последнем сезоне. Тарасов напомнил, что говорил об это в I квартале, во II квартале можно увидеть продолжение влияния этого же фактора.

Что будет с бумагами компании

Компания уже опубликовала операционные результаты, поэтому снижение выручки, а, следовательно, и маржинальности по EBITDA, рынок ожидал, говорят аналитики «Открытие инвестиций» и инвестбанка «Синара»: поэтому в целом новость нейтральна для стоимости бумаг. В «Альфа-банке» считают квартальную отчетность «Русагро» нейтральной, учитывая, что основную поддержку котировки получают на ослаблении рубля. Выручка агрохолдинга увеличивается при росте курса доллара относительно национальной валюты, а также при увеличении мировых цен на продовольствие, добавляют аналитики Freedom Finance Global.

В понедельник, 7 августа, курс доллара превысил 97 ₽ впервые с марта 2022 г. Ранее опрошенные «Ведомостями» аналитики допускали, что к концу года американская валюта может стоить 100 ₽. Это ситуация говорит о том, что по итогам III квартала финансовые показатели компании могут улучшиться, и, как следствие, стоимость ее бумаг поднимется, рассуждают аналитики Freedom Finance Global. Особенно если учесть продолжающееся сокращение чистого долга компании и положительный эффект от покупки НМЖК, добавляют они.

Но на фоне снижения операционных и финансовых результатов компании во II квартале 2023 г. краткосрочный тренд в котировках акций может изменить направление на нисходящее, предупреждают аналитики. То есть в рамках долгосрочного тренда они прогнозируют коррекцию, но в дальнейшем ожидают возобновления роста. По их подсчетам справедливая стоимость «Русагро» и, соответственно, целевая цена стоимости ее бумаг в текущем году находится на отметке в 1240 ₽ за акцию, что означает потенциальную доходность на уровне 11% от текущего уровня.

У аналитиков «Открытия инвестиций» таргет находится на пересмотре, т. к. цена бумаги превысила отметку в 1000 ₽, но текущая рекомендация остается «держать». В «Синаре» не меняют целевую цену, несмотря на то, что она ниже актуальных котировок. Рейтинг у бумаги находится на уровне «держать».