Оформление авансового отчета — обязательный этап после любой командировки или закупки за подотчетные средства. Без него организация не сможет учесть расходы, а сотрудник рискует возместить полученную сумму из своего кармана. Во избежание ненужных последствий важно понимать правила, порядок и особенности заполнения отчета.

Что такое авансовый отчет и зачем он нужен

Это финансовый документ, подтверждающий, что деньги, выданные работнику, потрачены именно на те нужды, на которые они предназначались.

Авансовые отчеты необходимы для:

- документального подтверждения понесенных расходов, в т. ч. в целях налогового учета;

- контроля целевого использования выданных денежных средств;

- защиты интересов как работодателя, так и сотрудников.

Эксперт Александр Гриф, председатель Российско-Оманского делового совета, советник генерального директора Делового центра экономического развития СНГ, отметил: «Авансовый отчет нужен не только бухгалтерии для учета, но и руководителям, чтобы понимать, как расходуются средства и где можно оптимизировать затраты».

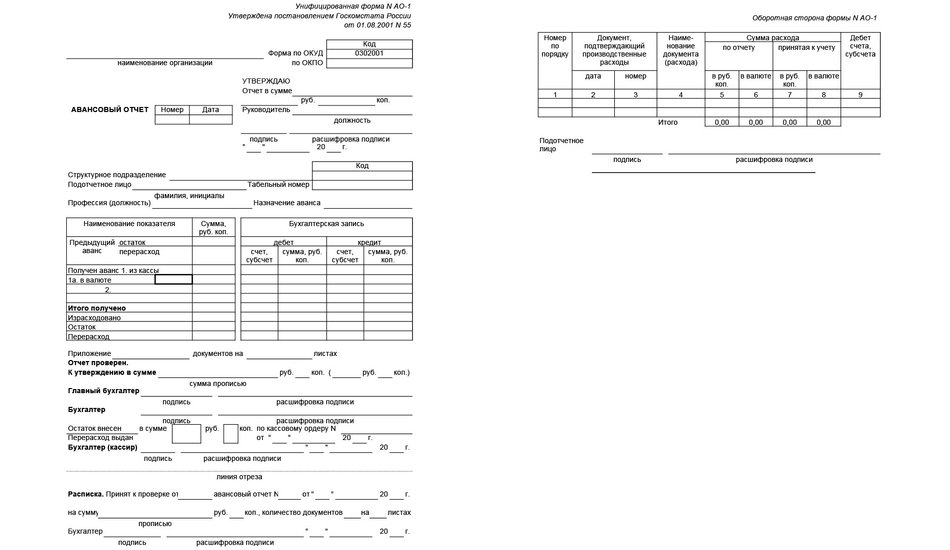

Форма авансового отчета и нормативные документы

Стандартной формой авансового отчета считается унифицированная форма АО-1, утвержденная Постановлением Госкомстата России от 01.08.2001 года № 55.

Организации вправе использовать форму, разработанную самостоятельно. В ней должны быть обязательные реквизиты:

- наименование документа и того, кто его составляет;

- дата оформления;

- единицы измерения;

- должности и ФИО ответственных лиц;

- сумма, выданная под отчет;

- содержание факта хозяйственной жизни (покупка товаров и услуг).

Основные нормативные документы, регулирующие вопросы оформления и учета авансовых отчетов:

- Федеральный закон от 06.12.2011 года № 402-ФЗ «О бухгалтерском учете»;

- Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008);

- План счетов бухгалтерского учета и Инструкция по его применению (Приказ Минфина РФ от 31.10.2000 года № 94н);

- Налоговый кодекс РФ (в части учета расходов);

- Трудовой кодекс РФ (в части отношений работника и работодателя);

- Постановление Правительства РФ от 13.10.2008 года № 749 «Об особенностях направления работников в служебные командировки».

Пошаговая инструкция по заполнению авансового отчета в 2025 году

Рассмотрим, как правильно заполнить разделы документа по актуальным на 2025 год правилам.

Какие данные указываются в документе

В авансовом отчете должны быть следующие пункты.

1. «Шапка» документа:

2. Информация о подотчетном лице:

- ФИО сотрудника полностью;

- должность;

- табельный номер;

- назначение аванса (цель выдачи средств).

3. Сведения о выданном авансе:

- дата выдачи;

- сумма аванса (цифрами и прописью);

- номер расходного кассового ордера или платежного поручения.

4. Таблица расходов — по каждой операции (на оборотной стороне формы АО-1):

5. Информация о валюте (если расходы производились в иностранной валюте):

- код валюты;

- курс на дату авансового отчета;

- сумма в рублях.

Сведения о бухгалтерских проводках (раздел «Бухгалтерская запись» формы АО-1) и о суммах, принятых к учету (на оборотной стороне формы АО-1), вносятся бухгалтерией.

Как прикладывать чеки и подтверждающие документы

К авансовому отчету необходимо приложить оригиналы всех документов, подтверждающих произведенные расходы.

1. Чеки и квитанции. Чеки должны быть читаемыми, допускается прикладывать цифровые копии выцветших чеков.

2. Дополнительные документы (если есть):

- счета-фактуры;

- товарные чеки;

- накладные;

- проездные документы;

- счета из гостиниц;

- прочие документы, подтверждающие расходы.

Отметим особенности прилагаемых электронных чеков:

- распечатанные электронные чеки должны содержать QR-код;

- к ним прикладывается распечатка информации с сайта ФНС (проверка через «Проверка чеков»);

- по правилам 2025 года допустимо хранение электронных чеков в корпоративной информационной системе с обеспечением их сохранности.

Все документы должны быть оформлены правильно: содержать необходимые реквизиты, быть читаемыми, без помарок и исправлений. В 2025 году усилились требования к проверке подлинности чеков через систему ФНС, поэтому рекомендуем дополнительно проверять их действительность.

Как рассчитать остаток или перерасход

Александр Гриф рассказал: «После того как все расходы внесены, в авансовом отчете вычисляется результат: либо остаток, либо перерасход средств. Расчет прост: из суммы, полученной под отчет, вычитают сумму потраченных денег по чекам и квитанциям. Если полученное превышает фактические расходы, образуется остаток (неиспользованные деньги). Если, наоборот, расходов оказалось больше, чем выдано аванса — это перерасход».

Эксперт продолжил: «При остатке сотрудник должен вернуть неиспользованные деньги в кассу предприятия. В авансовом отчете эта сумма указывается как остаток, и бухгалтерия фиксирует возврат — например, через приходный кассовый ордер. При перерасходе, напротив, уже компания должна возместить разницу сотруднику. Обычно перерасход либо перечисляется на карту как дополнительная компенсация, либо засчитывается в счет следующего аванса. В отчете перерасход отображается отдельной строкой.

Например, если сотруднику выдали 10 000 рублей, а по чекам он отчитался на 12 000 рублей (оплатил частично из собственных средств), то перерасход составит 2 000 рублей — эту сумму работодатель обязан ему вернуть. И наоборот, при авансе 10 000 рублей и расходах на 8 000 рублей остаток 2 000 рублей подлежит внесению обратно в кассу или на расчетный счет. Итоги расчетов важны для правильного бухгалтерского учета: остатки и перерасходы влияют на балансы счетов и не должны “висеть” непогашенными. Хорошей практикой является оперативное погашение остатков и перерасходов сразу после утверждения авансового отчета».

В 2025 году введено новое правило: при перерасходе свыше определенного лимита (устанавливается организацией в учетной политике) требуется дополнительное обоснование и согласование с руководством.

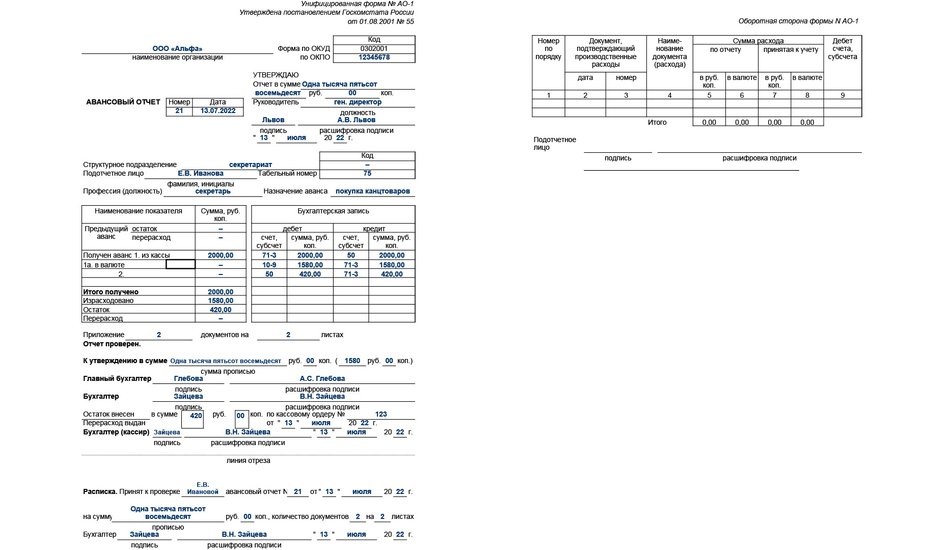

Авансовый отчет: образец заполнения

Для наглядности приводим образец заполнения авансового отчета.

При заполнении отчета нужно учесть следующее.

К стандартному авансовому отчету для хозяйственных нужд должны быть приложены:

- чеки на приобретенные товары;

- бухгалтерские документы на приобретение офисного оборудования и т. п. (при наличии).

В авансовый отчет по командировке включают:

- проездные документы (билеты);

- документы по проживанию;

- счета за питание (если предусмотрено);

- документы по представительским расходам;

- подтверждающие документы и обоснование по расходам на такси и каршеринг.

К авансовому отчету с валютными операциями приобщаются:

- документы об обмене валюты;

- расчет по курсу на дату совершения операции;

- детализация расходов в иностранной валюте.

Типичные ошибки при заполнении и оформлении авансового отчета

Даже опытные сотрудники иногда допускают ошибки при заполнении авансовых отчетов. Рассмотрим распространенные промахи и дадим советы, как их избежать.

Неправильное оформление документа

Это ошибки в оформлении бланка авансового отчета — например, работники не указывают полные реквизиты организации, пропускают табельный номер сотрудника или код подразделения. Возможно, что такой документ налоговая посчитает недействительным.

Используйте актуальные шаблоны авансовых отчетов, предоставленные бухгалтерией, и внимательно заполняйте все поля. Не оставляйте пустых граф, при необходимости ставьте прочерки.

Отсутствие или неправильное оформление подтверждающих документов

Например, к отчету прикладываются не оригиналы, а копии чеков или документы не содержат обязательных реквизитов.

Всегда проверяйте наличие всех необходимых реквизитов в чеках и других документах при их получении. Особенно внимательно относитесь к документам, полученным от ИП и самозанятых — они должны содержать ИНН, название и контактные данные продавца.

Ошибки в расчетах и суммах

Несоответствие между суммами в подтверждающих документах и в самом авансовом отчете.

Дважды проверяйте все суммы и расчеты. Используйте калькулятор для подсчета общей суммы расходов и сверяйте итоги с приложенными документами.

Нарушение сроков сдачи отчета

Несвоевременная сдача может привести к признанию выданных средств доходом сотрудника и обложению их НДФЛ.

Строго соблюдайте установленные сроки сдачи отчета. Заведите календарь или напоминание на телефоне о сроках сдачи авансового отчета после получения денег.

Учет авансовых отчетов в бухгалтерии

Рассмотрим основные его аспекты.

На каком счете учитываются авансовые отчеты

Используется счет 71 «Расчеты с подотчетными лицами». На счете ведется аналитический учет по каждому подотчетному лицу — можно в любой момент определить, кто из сотрудников имеет задолженность перед организацией, а кому организация должна возместить перерасход.

Какие проводки делаются при составлении отчета

Выдача денег под отчет:

- Дт 71 «Расчеты с подотчетными лицами» → Кт 50 «Касса» — при выдаче наличных;

- Дт 71 «Расчеты с подотчетными лицами» → Кт 51 «Расчетные счета» — при перечислении на карту.

Оприходование материальных ценностей:

- Дт 10 «Материалы» → Кт 71 «Расчеты с подотчетными лицами» — при покупке материалов;

- Дт 41 «Товары» → Кт 71 «Расчеты с подотчетными лицами» — при покупке товаров.

Учет расходов:

- Дт 20 «Основное производство» → Кт 71 «Расчеты с подотчетными лицами» производственные расходы;

- Дт 26 «Общехозяйственные расходы» → Кт 71 «Расчеты с подотчетными лицами» — административные расходы;

- Дт 44 «Расходы на продажу» → Кт 71 «Расчеты с подотчетными лицами» — коммерческие расходы.

Учет НДС:

- Дт 19 «НДС по приобретенным ценностям» → Кт 71 «Расчеты с подотчетными лицами» — при наличии правильно оформленных документов.

Возврат неиспользованных сумм:

- Дт 50 «Касса» → Кт 71 «Расчеты с подотчетными лицами» — при возврате наличными;

- Дт 51 «Расчетные счета» → Кт 71 «Расчеты с подотчетными лицами» — при возврате на расчетный счет.

Компенсация перерасхода:

- Дт 71 «Расчеты с подотчетными лицами» → Кт 50 «Касса» — при выдаче компенсации наличными;

- Дт 71 «Расчеты с подотчетными лицами» → Кт 51 «Расчетные счета» — при перечислении на карту.

Как оформить авансовый отчет при командировке

Об особенностях оформления авансовых отчетов по командировкам стоит заранее проконсультироваться с бухгалтерией вашей организации. Обычно к отчету необходимо приложить следующее.

1. Проездные документы:

- билеты — авиа, ж/д, автобус;

- посадочные талоны — для авиаперелетов;

- квитанции за такси (обязательно наличие маршрута);

- при использовании личного транспорта — путевой лист и чеки на топливо.

2. Документы, подтверждающие расходы на проживание:

- счет из гостиницы с расшифровкой услуг;

- квитанция об оплате;

- при аренде жилья — договор и документ об оплате.

3. Документы, подтверждающие прочие расходы:

- на интернет и связь;

- представительские расходы;

- расходы на переводы документов;

- визовые сборы.

Кто подписывает авансовый отчет и в какие сроки его сдавать

В соответствии с актуальными на 2025 год требованиями работник должен сдать авансовый отчет:

- по командировкам внутри страны — в течение трех рабочих дней после возвращения из командировки;

- по зарубежным командировкам — в течение семи рабочих дней после возвращения;

- по хозяйственным расходам — в течение трех рабочих дней после получения денежных средств или в срок, установленный руководителем;

- при выдаче денег под отчет на длительный срок — в соответствии с графиком, установленным в приказе руководителя, но не позднее последнего рабочего дня месяца.

Авансовый отчет подписывают:

- подотчетное лицо — сотрудник, получивший денежные средства;

- бухгалтер, принявший отчет — проверяет отчет на соответствие требованиям и правильность расчетов;

- кассир (при операциях с наличными) — подтверждает выдачу/прием денежных средств;

- главный бухгалтер — проверяет правильность оформления и наличие всех подтверждающих документов;

- руководитель организации — утверждает отчет, подтверждает целевое использование средств.

Электронный авансовый отчет: особенности и отличия

Использование электронных авансовых отчетов стало обычной практикой для многих организаций. У такого формата есть ряд преимуществ и особенностей по сравнению с бумажными аналогами.

К особенностям электронного авансового отчета можно отнести:

- оформление — отчет создается в специализированных бухгалтерских программах (1С, SAP, СБИС и др.) и интегрируется с системами электронного документооборота;

- подтверждающие документы — прикладываются в виде электронных файлов (сканов). Электронные чеки загружаются напрямую из личного кабинета ФНС;

- согласование — применяется автоматическая маршрутизация документа между ответственными лицами. Статус отчета можно отслеживать в режиме реального времени.

Преимущества электронного формата отчета перед бумажными формами:

- сокращение времени на оформление и согласование;

- возможность быстрого поиска и анализа данных;

- уменьшение затрат на бумагу и хранение документов;

- удобство для удаленных сотрудников.

С 2025 года в соответствии с новыми требованиями законодательства электронные авансовые отчеты должны содержать усиленную квалифицированную электронную подпись (УКЭП) руководителя и главного бухгалтера. Для подотчетных лиц допускается использование простой электронной подписи.

Со слов эксперта по экономике и промышленности Александра Грифа, в 2025 году правила оформления авансовых отчетов стали гибче и технологичнее. Во-первых, изменились сроки подачи: теперь для расходов, не связанных с командировками, компания сама устанавливает дедлайн сдачи авансового отчета (раньше требовалось отчитаться в течение трех дней). Это дает организациям больше свободы, например, можно требовать отчеты раз в неделю или привязывать срок к завершению проекта. Во-вторых, появился более удобный формат объединенного отчета: разрешено составлять один авансовый отчет на несколько выданных авансов, даже если деньги получали несколько сотрудников. В таком отчете перечисляют всех получателей, суммы и период, на который выдавались средства — это сокращает бумажную работу при множественных небольших выдачах.

Эксперт прогнозирует: «В ближайшие годы авансовые отчеты станут частью единой цифровой платформы налогового и бухгалтерского учета, а проверка расходов будет происходить автоматически на уровне данных. В перспективе авансовый отчет станет практически незаметным для пользователя: технологии блокчейна и большие данные позволят отслеживать и сверять расходы без лишней бюрократии, оставляя человеку лишь контрольную функцию. Такая перспектива выглядит вполне реальной: уже сейчас элементы искусственного интеллекта помогают распознавать чеки и выявлять нарушения, например, дубли или несоответствия сумм».

Советы эксперта

Александр Гриф поделился следующими советами: к авансовому отчету всегда прикладываются подтверждающие расходы документы. Это кассовые чеки, товарные чеки, счета-фактуры, билеты на транспорт, квитанции и другие первичные документы. Бухгалтерия не примет к учету расходы, которые ничем не подтверждены либо подтверждены ненадлежащим образом.

Как правильно прикладывать чеки: пронумеруйте каждый чек и документ, укажите эти номера в авансовом отчете в соответствующей графе. Нумерация должна совпадать с перечнем расходов. Если используете бумажный отчет, оригиналы чеков прикалываются к нему или вкладываются в файл вместе с отчетом. В электронном формате достаточно прикрепить отсканированные копии или электронные чеки. Кстати, скан-копии сейчас зачастую приравниваются к оригиналу, особенно если это электронный кассовый чек с QR-кодом: проверяющим органам достаточно этого QR-кода, чтобы удостовериться в подлинности. Однако на случай проверки налоговых органов компании обычно хранят и оригиналы бумажных чеков (например, в архиве) — не нужно их выбрасывать сразу после сканирования.

Уделите внимание чековой ленте: термочеки со временем выцветают и становятся нечитаемыми. Поэтому стоит взять за правило сразу после получения сканировать все чеки и хранить их электронные копии. Цифровой архив чеков гарантирует, что подтверждение расходов не пропадет.

Главное об авансовом отчете

Подведем итоги и выделим ключевые моменты.

1. Авансовый отчет — это документ, подтверждающий целевое использование денежных средств, выданных сотруднику авансом.

2. Для оформления авансового отчета можно использовать унифицированную форму АО-1 или разработанный организацией бланк с обязательными реквизитами.

3. К отчету обязательно прикладываются оригиналы документов, подтверждающих произведенные расходы (чеки, квитанции, билеты и т. д.).

4. Для утверждения авансового отчета необходимы подписи подотчетного лица, руководителя организации и главного бухгалтера.

5. Остаток неизрасходованных средств возвращается в кассу или на расчетный счет организации. Перерасход компенсируется сотруднику.

6. В бухгалтерском учете для отражения операций с подотчетными лицами используется счет 71 «Расчеты с подотчетными лицами».

7. При оформлении авансового отчета по командировке необходимо учитывать особенности учета различных видов расходов: проезд, проживание, суточные.

8. Электронные авансовые отчеты должны содержать усиленную квалифицированную электронную подпись руководителя.

9. Типичные ошибки при оформлении авансового отчета: отсутствие подтверждающих документов, неправильный расчет сумм, нарушение сроков сдачи.

10. Электронный авансовый отчет имеет ряд преимуществ: быстрота оформления, удобство хранения, возможность удаленного согласования.

Список источников:

1. Федеральный закон от 06.12.2011 года № 402-ФЗ «О бухгалтерском учете».

2. Положение по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008).

3. Приказ Минфина РФ от 31.10.2000 года № 94н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкции по его применению».

4. Постановление Госкомстата РФ от 01.08.2001 года № 55 «Об утверждении унифицированной формы первичной учетной документации № АО-1 “Авансовый отчет”».

5. Постановление Правительства РФ от 13.10.2008 года № 749 «Об особенностях направления работников в служебные командировки».

Автор: Николай Силкин

Эксперт: Александр Гриф, председатель Российско-Оманского делового совета, советник генерального директора Делового центра экономического развития СНГ