Что такое ключевая ставка простыми словами: суть понятия

Ключевая или базовая ставка — это один из основных инструментов, которыми Центральный банк Российской Федерации (Банк России, Центробанк, ЦБ) регулирует денежный оборот в стране, влияя на стоимость кредитов и депозитов для банков, бизнеса и физических лиц. Она была введена в нашей стране в 2013 году по инициативе ЦБ РФ.

Ставка называется ключевой, поскольку играет важнейшую роль в формировании рыночных процентных ставок по банковским кредитам и депозитам:

Разница между ключевой ставкой и ставкой рефинансирования

Ставка рефинансирования (учетная ставка) представляет собой стоимость средств, привлеченных коммерческими банками у ЦБ РФ. Раньше она устанавливалась отдельно от базовой процентной ставки, но с 2016 года при изменении ключевой ставки второй показатель автоматически изменяется на ту же сумму. Теперь ключевая ставка и ставка рефинансирования имеют одно и то же значение.

Разница между двумя ставками — в их функциях. Ключевая — инструмент воздействия на экономику страны и, в частности, на инфляцию. Ставка рефинансирования — пассивная величина, которая используется для расчета некоторых налоговых начислений, штрафов, пеней.

Зачем Центральный банк России снижает или повышает ключевую ставку

Цель денежно-кредитной политики Банка России — годовая инфляции в пределах 4%. Регулятор постоянно анализирует множество факторов и использует математические модели, экспертные оценки и результаты опросов предприятий, чтобы спрогнозировать, какой будет экономическая ситуация и инфляция. Если прогноз говорит об отклонении показателя от цели, Банк России принимает решение об изменении ключевой ставки. Специалисты каждый раз делают расчет: какой должно быть ее значение, чтобы и инфляция оставалась в пределах 4%, и экономика работала.

Ключевая ставка зависит от уровня текущей и прогнозируемой инфляции, ее размер устанавливается на заседании совета директоров Банка России. ЦБ влияет на инфляцию и курс рубля к разным валютам, меняя ключевую ставку на основе финансово-экономических прогнозов. Через последовательность экономических связей ключевая ставка влияет на широкий спектр процессов, которые в конечном итоге воздействуют на темпы роста потребительских цен.

Существует прямая связь: когда ключевая ставка растет — кредиты становятся дороже, а депозиты — выгоднее, что помогает сдерживать инфляцию. Изменение процентной ставки влияет на готовность участников финансового рынка и экономики брать кредиты, инвестировать, сберегать или тратить, потреблять. Когда ключевая ставка падает, легче финансировать текущие расходы за счет заимствований, а при ее повышении привлекательность кредитования снижается.

Изменения потребительской, производственной и инвестиционной активности воздействуют на совокупный спрос в экономике, что по цепочке изменяет динамику потребительских цен. Таким образом Банк России влияет на ожидания и поведение участников рынка и экономических агентов.

«Если ЦБ прогнозирует значимое отклонение инфляции вверх от цели, он должен повысить ключевую ставку, чтобы не допустить еще более сильный разгон цен. Своей политикой регулятор поддерживает баланс в экономике, чтобы суммарный внутренний спрос — потребительский, инвестиционный, спрос госсектора — шел в ногу с ростом производства, не опережал его. Только в этом случае инфляция будет стабильно низкой, а экономика будет расти устойчиво. Если этого не делать, то избыточный спрос, который поддерживается еще и сильным ростом кредитования, не увеличит реальное потребление, а лишь задерет цены», — пояснила Инна Гребенникова, заместитель управляющего Отделением по Белгородской области ГУ Банка России по ЦФО".

Заседания совета директоров Центробанка проходят восемь раз в год, их календарь можно посмотреть в специальном разделе на сайте ЦБ. Однако не на каждом заседании принимается решение об изменении ключевой ставки.

На что влияет повышение или понижение ключевой ставки

Основная цель изменения ключевой ставки — влияние на инфляцию. Оно происходит за счет механизма, связывающего ключевую, рыночные ставки по кредитам и депозитам в экономике и совокупный спрос. Рассмотрим эту связь подробнее.

Когда регулятор поднимает ключевую ставку, деньги в экономике становятся дороже. Это значит, что вслед за ней постепенно повышаются проценты по кредитам и депозитам. Люди и компании в такой ситуации менее охотно берут в долг, а значит меньше тратят на покупки и меньше инвестируют. При этом высокие ставки по депозитам мотивируют их больше сберегать. В результате снижается спрос на товары и услуги, продавцам сложнее повышать цены и, как следствие, замедляется инфляция.

При снижении ключевой ставки уменьшаются проценты по кредитам и депозитам. Люди и компании не откладывают покупки на будущее, больше тратят, инвестируют, берут займы. Это приводит к росту спроса на товары и услуги, повышению цен и увеличению инфляции.

Изменение ключевой ставки не сразу отражается на темпах роста цен. Нужно время, чтобы банки снизили или повысили проценты по кредитам и депозитам вслед за ключевой ставкой. Поведение людей и компаний тоже трансформируется не за один день. Решения по ключевой ставке сказываются на инфляции примерно через год-полтора. При этом чем сильнее меняется ключевая ставка, тем быстрее это отражается на экономике. Например, в декабре 2014 года Банк России увеличил ставку с 10,5 до 17% годовых. Это привело к резкому повышению процентов по кредитам и вкладам. В марте 2015 года инфляция перестала расти, а к маю 2017 года снизилась до целевых 4%.

Помимо регулирования инфляции, ключевая ставка непосредственно влияет и на другие факторы: экономическую активность бизнеса, валютный курс, иностранные инвестиции и не только.

1. Влияние на экономику

Снижение ключевой ставки оказывает на экономику «бодрящий эффект». Население может позволить себе больше покупать в кредит и имеет меньше финансовых стимулов сберегать, то есть растет потребление, что положительно сказывается на текущей динамике производства и финансовых результатах предприятий.

Компаниям становится выгодно брать кредиты для развития деятельности. Соответственно, при растущей ставке ситуация обратно пропорциональная.

2. Влияние на вклады и кредиты

Динамика ключевой ставки напрямую влияет на условия по банковским вкладам и кредитам. Вслед за понижением ставки кредитные организации снижают проценты по вкладам и депозитам, а когда ставка идет вверх, — повышают.

3. Влияние на акции и облигации

При понижении ставки инвесторы активнее вкладываются в ценные бумаги, так как акции могут дать доходность выше, чем депозиты. Цена, по которой они уже торгуются, может снизиться, и это урегулирует доходность с учетом повышения ставки. То есть при фиксированной ставке купона при повышении ключевой ставки доходность к погашению текущих выпусков будет ниже, чем у новых. А вот облигации с переменным купоном практически не реагируют на изменение ключевой ставки.

4. Влияние на курс рубля

Повышение ставки делает валюту более привлекательной для иностранных инвесторов, увеличивая спрос на нее и ее стоимость. Когда ключевая процентная ставка снижается, банки покупают иностранную валюту, потому что им выгодно «выбрасывать» запасы рублей. В период роста базовой ставки объем денежной массы в обращении сокращается, они становятся более «ценными», в конечном итоге это приводит к укреплению национальной валюты.

5. Влияние на иностранные инвестиции

Высокая ключевая ставка помогает привлечь инвесторов, которые стремятся получить значительную прибыль от своих вложений в страну. Это может привести к увеличению капитала и росту акций и облигаций на фондовых рынках. Снижение ключевой ставки может иметь противоположный эффект, приводя к уменьшению притока капитала и последующему снижению финансовых активов.

Последствия поднятия и падения ключевой ставки для граждан

Динамика ключевой ставки оказывает непосредственное влияние на жизнь и благосостояние каждого человека. Что нужно учесть при составлении личного финансового плана при колебаниях процентной ставки?

1. Влияние на кредиты. Ключевая ставка растет — проценты по кредитам тоже, крупные покупки становятся менее доступны. При ее снижении уменьшаются и ставки по кредитам, появляется пространство для финансового маневра, можно реализовать давно проработанный план или заветную мечту.

2. Влияние на банковские вклады. Ключевая ставка растет — хранить деньги на банковских депозитах становится выгоднее, ставка идет вниз — время задуматься о переводе части накоплений с депозитов в инвестиционный портфель.

3. Влияние на штрафы и пени. Ключевая ставка растет — придется уплатить больше пени за просроченные налоговые платежи и несвоевременную оплату услуг ЖКХ, а вслед за ключевой ставкой снижается и величина пени. Кроме того, размер некоторых штрафов в нашей стране привязан к ключевой ставке.

4. Влияние на налоги. В 2024 году вкладчики должны были заплатить налог с дохода от банковских вкладов, но не от всей суммы, а только с превышения определенного лимита, привязанного к размеру ключевой ставки. Например, если ставка 19%, то необлагаемая сумма составит 190 тысяч рублей.

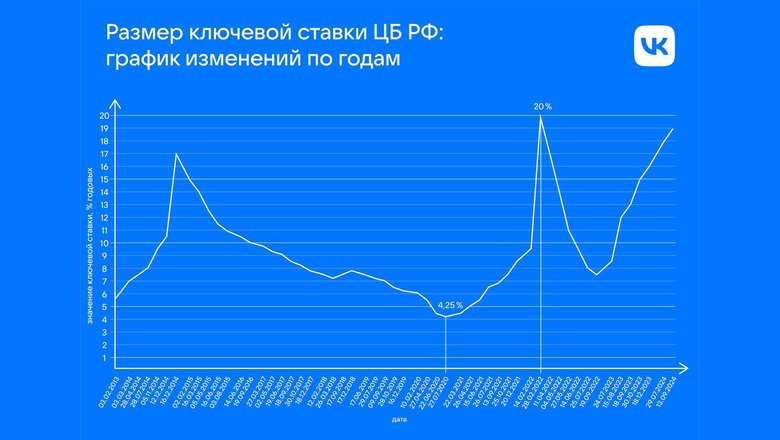

Размер ключевой ставки ЦБ РФ: график по годам

За 11 лет самая низкая ставка в России была с июля 2020 года по март 2021-го — 4,25% годовых, а самая высокая — с 25 октября 2024 года по 6 июня 2025 года — 21% годовых.

Что будет с ключевой ставкой в 2025 году

С 1 января по 28 июля 2024 года средняя ключевая ставка составляла 16%, 25 октября 2024 года Центробанк поднял ее до 21%. Этот показатель ключевой ставки держался до 6 июня 2025 года, после чего ЦБ РФ снизил его до 20%.

29 августа 2024 года Банк России сформулировал цель и принципы денежно-кредитной политики на 2025−2027 годы, а также проработал базовый и три альтернативных сценария развития экономики на ближайшие три года:

дезинфляционный;

проинфляционный;

рисковый.

Во всех сценариях политика направлена на возвращение инфляции к 4%. Банк России заявил, что будет принимать для этого все необходимые меры, исходя из состояния экономики, динамики инфляции и ситуации на финансовых рынках, и сохраняет жесткую риторику: «Чтобы инфляция вновь начала снижаться, требуется дополнительное ужесточение денежно-кредитной политики, а для возвращения инфляции к цели — существенно более жесткие денежно-кредитные условия, чем предполагалось ранее. Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки на ближайших заседаниях».

Советы эксперта о ключевой ставке

Гражданам и участникам рынка важно знать, что происходит, когда процентные ставки меняются, чтобы адаптироваться к изменениям и принимать обоснованные финансовые решения, считает Инна Гребенникова.

При повышении ключевой ставки растут проценты по вкладам и кредитам. Хорошей финансовой стратегией будет открыть вклад или накопительный счет, подобрав наилучшее предложение на рынке, например, через финансовый маркетплейс.

Не спешите закрывать старый вклад, чтобы не потерять проценты, особенно если он оформлен несколько месяцев назад. Но если он открыт недавно, стоит задуматься и посчитать: возможно, новый высокий процент покроет потери при досрочном закрытии старого вклада.

Высокие ставки помогают гражданам сохранить свои сбережения в условиях повышенной инфляции. Это значит, что те проценты, которые получит вкладчик, когда его вклад закончится, перекроют общий рост цен за это время. Анализируя реальную доходность вложений, надо учитывать не прошлую, а будущую инфляцию.

Более того, длинные вклады позволяют зафиксировать высокие проценты надолго. Это дает возможность не только защитить сбережения от инфляции, но и заработать. При этом банковские вклады застрахованы государством в пределах 1,4 млн рублей.

«У понижения ставки также есть разные последствия. Это позволяет взять ипотеку или крупный кредит тем, кто давно хотел, но считал, что будет невыгодно выплачивать высокий процент. А вот банковские вклады теряют свою выгодность. В такой ситуации нужно искать другие способы сохранения и приумножения своих накоплений с помощью новых финансовых инструментов и стратегий», — пояснила Инна Дмитриевна.

Что нужно запомнить о ключевой ставке

Размер ключевой ставки непосредственно влияет на жизнь каждого человека, на вклады и кредиты, курс рубля и инфляцию. Именно поэтому все финансового грамотные граждане внимательно следят за динамикой базовой ставки и на основании ее изменения вносят коррективы в свою финансовую стратегию.

1. Ключевую процентную ставку в России устанавливает Центральный банк на основе всестороннего анализа текущей ситуации и прогноза по инфляции и развитию экономики. Коммерческие банки получают кредиты под эту ставку и устанавливают свои проценты.

2. Изменение ключевой процентной ставки — это важное событие в жизни страны, влияющее на финансовую систему, экономику, поведение и жизнь граждан.

3. Универсально хорошей или плохой ключевой ставки не существует: и повышение, и понижение имеет свои положительные и отрицательные стороны:

- понижение ставки способствует уменьшению процентов по кредитам и банковским депозитам, росту спроса, производства, но и росту инфляции;

- повышение ставки приводит к увеличению процентов по кредитам и банковским депозитам, способствует росту сбережений, охлаждению спроса и замедлению экономики и производства, снижению покупательной способности и в конечном итоге помогает снизить инфляцию.

4. Изменение ключевой ставки дает импульс для оптимизации и принятия новых финансовых решений на основе наиболее прибыльных стратегий.

5. Размер ключевой ставки влияет на достаточно большой перечень аспектов экономической жизни любого жителя России, а потому стоит следить за ее динамикой и выбирать оптимальные финансовые действия в каждый период «маятника». Для этого необходимо перманентно повышать свой уровень финансовой грамотности.

Список источников

1. Раздел «Ключевая ставка» на официальном сайте Центрального Банка Российской Федерации.

4. Раздел «Новости» на официальном сайте Казначейства России.

Эксперт: Инна Гребенникова, заместитель управляющего Отделением по Белгородской области ГУ Банка России по ЦФО