Уже четвертый месяц подряд годовые темпы роста наличных в составе денежной массы отрицательные. И это… абсолютно неважно.

Ведь доля наличных в денежной массе ни на что не влияет.

А вот знать, что такое денежная масса, из чего она формируется, и что делать, если она вдруг резко растет или падает, — святая обязанность каждого уважающего себя инвестора.

Что такое денежная масса?

Буквально — это все деньги в стране. Денежная масса выражается чаще всего в национальной валюте, то бишь, в нашем случае, в рублях.

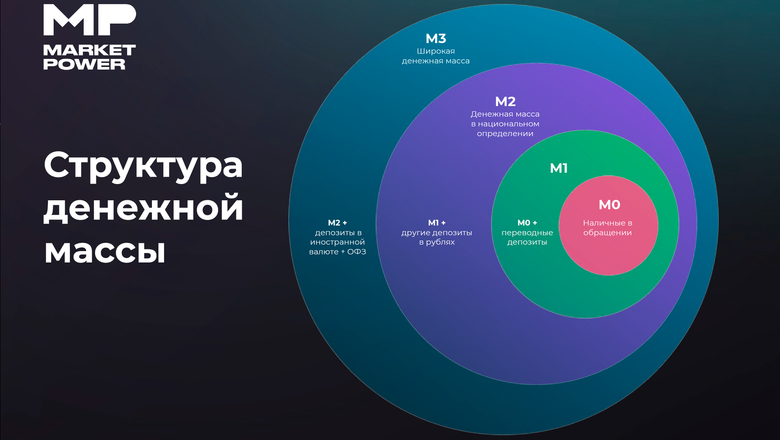

Но деньги деньгам рознь. Это и мелочь у вас в кармане, и купюры под матрасом у вашей бабушки, и депозит, и ваш рублевый счет в банковском приложении… Чтобы как-то отделить «котлеты от мух», всю денежную массу делят по типам на несколько групп, которые называются денежными агрегатами: М0, М1, М2.

М0 — это наличные. И купюры под матрасом, и та самая 10-рублевая монетка, завалявшаяся в вашем кармане, и кэш в кассе Пятерочки, и деньги в банкомате, представьте, в данном денежном агрегате. В марте 2024 года М0 составил 16,7 трлн рублей.

Теперь прибавьте к М0 все деньги на банковских счетах до востребования, которыми человек может в любой момент воспользоваться, и получите М1. В марте 2024 года значение этого агрегата было равно 49 трлн рублей.

Ну и самый важный агрегат — М2. Тут и наличка, и рубли на срочных банковских счетах, и рублевые депозиты.

Снижение доли наличных в составе М2 — с чего мы, собственно, и начали этот текст — ни на что не влияет. Просто демонстрирует глобальный тренд — отказ от наличных в пользу других, более удобных и, надо сказать, более гигиеничных платежей.

Экономисты Международного валютного фонда (МВФ) считают, что доля налички в некоторых странах в ближайшие 5−17 лет вовсе приблизится к нулю.

М2 — всему голова!

Денежная масса в национальном определении (М2) в марте 2024 года, по данным Банка России, составила 99,4 трлн рублей. За последние пару лет М2 вырос практически на 40%. А денег ведь не становится больше просто так — они на что-то тратятся. Больше трат — выше инфляция.

Логично? На первый взгляд — да. Но, как ни странно, не всегда увеличение денежной массы приводит к росту инфляции.

Объясняем на пальцах.

Вы открываете банковский вклад и кладете на него свои деньги. Банк, само собой, начинает их использовать — не просто так ведь он платит вам проценты. Например, выдает кредиты. Физлицам, компаниям или государству — неважно. А важно то, что это выливается в рост потребления. Больше денег — выше расходы. Соответственно, спрос на товары и услуги растет, они дорожают, инфляция разгоняется.

Но!

Если параллельно успевает расти производительность труда, это сдерживает инфляцию.

Также, если этот новообразованный «излишек» денежной массы пойдет на покупку чего-то, что не входит в потребительскую корзину физлиц — люксовые товары или военная техника, к примеру, — цены будут расти именно на эти товары. И это едва ли выльется в потребительскую инфляцию.

Откуда берется денежная масса в стране?

М2 не появляется из ниоткуда. Ее генерируют банки, государство и Центробанк.

Банки

Есть ошибочное мнение, дескать, банк может выдать кредит только в том случае, если у него есть средства на депозитах. Но на самом деле банк может генерировать кредиты, по сути, из воздуха.

Следите за руками!

Если вам доводилось брать потребительский кредит в банке, то вы наверняка вспомните такой нюанс: после подписания кредитного договора деньги перечисляются… Куда? Прямиком на ваш счет в этом же банке, а если у вас его не было, то его любезно откроют для вас.

Выходит, что в активы банк записывает тот самый кредит, а в пассивы — счет, на который перечислены деньги по этому же кредитному договору. И таких кредитов банки могут нагенерить множество.

И, будьте уверены, банки бы сделали это с огромным удовольствием! Но их ограничивают только нормативы ЦБ. Условно, на каждые 9 рублей, привлеченных на депозиты, банк должен вложить рубль собственного капитала. Если капитала не хватает — придется наращивать, направляя туда прибыль. А если регулятор увидит, что М2 растет слишком быстро, то он ужесточит нормативы, и вместо 1 рубля из капитала на 9 рублей, привлеченных на депозит, банки будут обязаны вложить 2 рубля на 8 привлеченных.

Государство

Оно участвует в формировании денежной массы, выпуская облигации (ОФЗ). Вы можете возразить, что это вроде как не деньги.

А депозиты куда входят? Правильно! Прямо в состав М2.

Центробанк

Когда ЦБ покупает у банков валюту, взамен он «наливает» им рубли. А куда относятся рублевые депозиты? Верно! Туда же, в М2.

Зачем инвестору знать это?

Затем, что увеличение М2 часто становится опережающим индикатором роста инфляции.

Простой пример. 2020 год. Ковид. В США — soft landing, то есть экономический рост страны замедлился. Чтобы поддержать экономику, власти включают «печатный станок». Всего за несколько месяцев денежная масса выросла на 40%. В результате на счетах Минфина США оказалось столько денег, что можно было бы за наличные купить годовой выпуск товаров такой страны, как Канада. Отсюда непрекращающийся рост зарплат, цен на товары и услуги, словом, разгон инфляции.

В США, разумеется, далеко не гиперинфляция, поскольку производительность труда успевает охлаждать цены. Но тем не менее США уже третий год пытаются обуздать инфляцию, ФРС держит ставку на максимуме за последние 23 года.

Резюме: дальновидному инвестору надо следить за денежными агрегатами. И если наблюдается наращивание М2, то логично предположить, что за этим последует рост инфляции, и прикинуть, какие компании смогут заработать на этом, а какие — нет. Как заработать на долговом рынке, если рост инфляции неизбежен, полагаем, вы и сами знаете — флоатеры!

Статья подготовлена аналитиками Market Power специально для проекта Финансы Mail

«Данная информация носит исключительно информационный (ознакомительный) характер и не является индивидуальной инвестиционной рекомендацией».