По словам Набиуллиной, для привлечения инвесторов Россия задействует расчеты в нацвалютах, а также использует для расчетов и платежей инфраструктуру, не подверженную санкционным рискам. Привлечению инвесторов также способствуют появление филиалов иностранных банков, партнерское финансирование, удаленная идентификация для иностранцев и многое другое, сообщила глава ЦБ.

Сейчас доля дружественных нерезидентов на российском рынке остается маленькой: как розничных, так и компаний. Например, сегодня АО «Кифа» стало первой компанией китайского происхождения, которая привлекла финансирование на Московской бирже: российско-китайская B2B-платформа цифровой торговли между партнерами стран ЕАЭС и КНР разместила облигации на 200 млн рублей. Привлеченная сумма не очень большая.

«Вероятно, большинство дружественных резидентов, как и многие отечественные инвесторы, находятся в выжидательной позиции на фоне высокой степени неопределенности, однако долгосрочно оба типа инвесторов важны для развития российского рынка», — отметил он.

Мы предполагаем, что массового прихода дружественных нерезидентов в лучшем случае стоит ждать в 2024 году, и только если фактор неопределенности в части санкций и геополитики снизится, а удобные инфраструктурные решения для инвесторов из той или иной страны уже будут существовать и успешно функционировать.

«Пока же макроэкономическая ситуация в Россия по-прежнему выглядит туманно, а механизмы привлечения иностранных инвесторов только отлаживаются», — предупредил он.

Если же гипотетически рассуждать про их приход на рынок, то, конечно, все будет зависеть от объемов, но мы ждем крайне позитивный эффект для российского рынка, чей дисконт по мультипликаторам к своим аналогам из других развивающихся стран будет иметь все шансы на существенное сокращение.

«Всего на конец 2022 года на недружественных резидентов приходилось около 74% от акций в свободном обращении (free float) российского рынка. Остальные 26% разделены между резидентами и дружественными нерезидентами. Банк России и Минфин в 2023 году не раз отмечали, что российскому фондовому рынку будет крайне нелегко развиваться без иностранного инвестора. Поэтому власти готовят стимулы для привлечения инвесторов из дружественных стран», — сообщили в комментарии для Финансов Mail.ru аналитики сервиса «Газпромбанк Инвестиции».

В частности, планируется упростить работу российских финансовых посредников с иностранными эмитентами и инвесторами, создать благоприятные налоговые условия обслуживания нерезидентов брокерскими и управляющими компаниями, развивать выпуск ценных бумаг в России эмитентами из дружественных юрисдикций. Такие проекты предусматривает Стратегия развития финрынка России до 2030 года«, — напомнили в “Газпромбанк Инвестиции.

Среди главных проблем — низкая ликвидность фондового рынка и внешнеторговые ограничения, коснувшиеся ряда отечественных компаний. Для роста рынка за счет нерезидентов необходимы развитие финансовой инфраструктуры и уверенность в ней. В качестве одного из вариантов поддержки иностранного инвестора могли бы выступать налоговые льготы при условии долгосрочного инвестирования в российскую экономику. Пока ситуация прорабатывается.

В конце 2022 года Минфин ставил цель увеличить инвестиции в основной капитал примерно в два раза к 2030 году по сравнению с 23 трлн рублей в 2021 году. В качестве одного из источников инвестиций может выступать фондовый рынок. В частности, представители Минфина надеются увеличить с 5% до 11% поступающие от IPO компаний (первичное размещение акций) средства благодаря дружественным нерезидентам. Для реализации задачи власти сформулировали целевые индикаторы, одним из которых является увеличение отношения рыночной капитализации фондового рынка к ВВП с 28% по итогам первого квартала 2023 года до 54%.

То есть с приходом нерезидентов рынок может, по нашему мнению, вырасти в два раза.

«Мы много говорили о том, что российский фондовый рынок обречен на рост с фундаментальной точки зрения. Однако важно поговорить и о совокупности факторов, которые могут препятствовать этому росту», — заявил инвестбанкир и основатель телеграм-канала @bitkogan Евгений Коган. «Много негатива. Геополитика, безусловно, продолжает оставаться ключевым фактором, влияющим на российский рынок. С одной стороны, у инвесторов уже выработался иммунитет к негативу. С другой стороны, этот иммунитет действует до тех пор, пока не произошла очередная эскалация», — отметил инвестбанкир.

В текущих условиях данный фактор повышает спекулятивный характер торговли на российском фондовом рынке, ограничивая горизонт планирования.

Что сдерживает рост?

— Санкции. «Что касается непосредственно санкций, то, несмотря на значительные успехи в адаптации к ним, у Запада все еще есть ряд рычагов влияния, — считает Евгений Коган. — В первую очередь это риски вторичных санкций для стран-партнеров России. Более того, по мере обретения Западом независимости от российских энергоносителей, текущие санкции могут расширяться без нанесения значительного вреда самим странам, накладывающим их».

— Риск снижения дивидендов. За последний год выплаты упали в разы. «Многие экспортеры, составляющие костяк российской экономики и фондового рынка (главным образом нефтегаз) за 2022 года выплатили щедрые дивиденды, которые во многом были инвестированы в рынок, что стало еще одним фактором роста. Скорее всего, для многих компаний 2022-й останется годом высокой базы из-за сильной девальвации валюты и высоких цен на энергоносители и другие сырьевых товаров», — подчеркнул Евгений Коган.

— Потенциальный рост ставок. «ЦБ на последних заседаниях уже не раз намекал, что допускает повышение ключевой ставки, — напомнил инвестбанкир. — Девальвация рубля и разгон инфляции повышают вероятность этого. Возникает справедливый вопрос, почему бы не выбрать более консервативный вариант дохода — ОФЗ или депозиты вместо дивидендных акций с риском снижения доходности?»

— Отсутствие институциональных инвесторов. «В условиях закрытости российского рынка важным фактором становится преобладание на нем розничных инвесторов резидентов, — считает Евгений Коган. — Сам по себе рост физлиц — это хорошо. Но проблема заключается в том, что в отсутствии крупных игроков, влияющих на рынок, текущий объем физиков тоже повышает спекулятивный характер и хаотичность “тонкого” российского рынка».

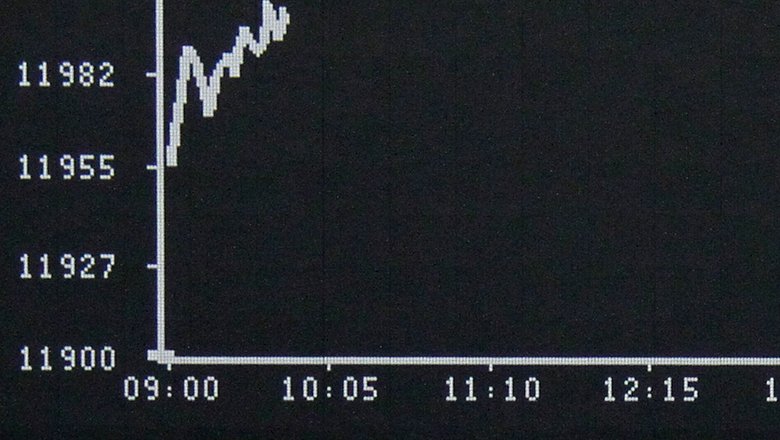

Поэтому упомянутые ухудшение экономической ситуации граждан и снижение дивидендной доходности экспортеров сделают фондовый рынок менее привлекательным для розничных инвесторов с точки зрения логичного соотношения риска и доходности. Несмотря на восходящий тренд с октября прошлого года, на рынке не все так гладко, как отражает его динамика. Российский рынок продолжает оставаться хронически дешевым, но он по-прежнему сопряжен с конкретными рисками и факторами, которые негативно могут повлиять на его состояние.

«Данная информация носит исключительно информационный (ознакомительный) характер и не является индивидуальной инвестиционной рекомендацией».